- Il codice tributo 3800 si riferisce al saldo dell’Imposta Regionale Sulle Attività Produttive (Irap).

- Con il codice 3800 il contribuente può pagare in modo rateale il saldo a debito dell’imposta.

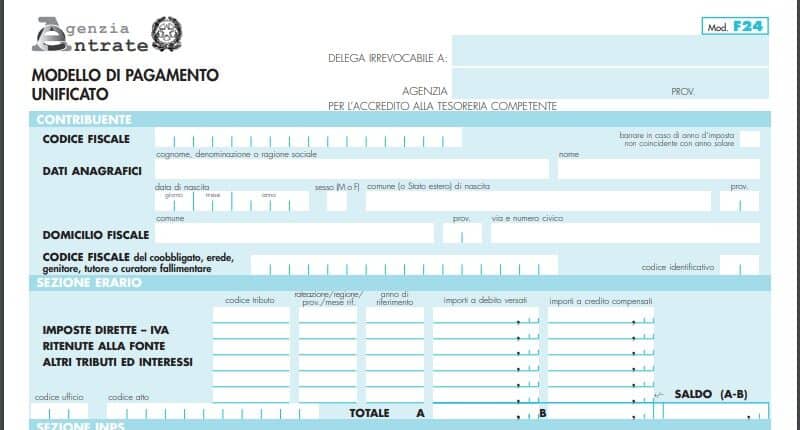

- Il versamento del saldo dell’Irap avviene con Modello F24 da compilare nella sezione Regioni.

Tra le imposte che i contribuenti sono tenuti a versare c’è l’Imposta Regionale sulle Attività Produttive, nota come Irap. Per versare il saldo del tributo bisogna inserire il codice tributo 3800 nel modello F24.

Questo codice, infatti, indica il saldo dell’imposta regionale che i contribuenti devono versare, calcolata sul fatturato dell’azienda. In questa guida vedremo chi è tenuto a versare l’imposta, in quali modalità, quando bisogna utilizzare il codice tributo 3800 e come compilare il Modello F24.

Indice

Cos’è l’Irap

L’Irap è un’imposta che è stata istituita nel 1997 con il decreto legislativo 15 dicembre 1997, n. 446. La legge stabilisce che il 90% del suo gettito è attribuito alle Regioni per finanziare il Fondo Sanitario Nazionale.

Il versamento dell’imposta è riservato alle imprese produttive come aziende, enti e liberi professionisti. Più nel dettaglio, secondo quanto stabilito dall’art. 3 D.Lgs. n. 446/97, sono soggetti all’Irap:

- le società di capitali (Spa, Srl, Sapa);

- gli enti che hanno per oggetto esclusivo o principale l’esercizio di un’attività commerciale;

- le amministrazioni pubbliche;

- gli enti non commerciali residenti;

- le società ed enti non residenti di qualsiasi tipo;

- le società in nome collettivo e società in accomandita semplice;

- i produttori agricoli.

L’imposta colpisce il valore della produzione netta delle imprese e si versa con un meccanismo di saldo e acconti. Nel momento in cui si effettua la dichiarazione dei redditi si determina l’ammontare dell’imposta relativa all’anno per cui si fa la dichiarazione, a cui vanno sottratti gli acconti versati nell’anno precedente.

Versamento Irap: scadenze

Il versamento dell’acconto IRAP è suddiviso in due quote da pagare:

- la prima entro la scadenza del 30 giugno;

- la seconda entro il 30 novembre.

Per l’anno 2022 la scadenza è il 22 agosto, a titolo di saldo e di acconto.

Per la rata del mese di giugno, se il versamento avviene nei 30 giorni successivi, l’importo da pagare viene maggiorato dello 0,4% a titolo di interesse corrispettivo.

Come calcolare l’Irap

L’Irap non viene calcolata sul fatturato prodotto dall’impresa ma sulla differenza tra valore e costi della produzione, con un’aliquota che viene stabilita a livello regionale. Di conseguenza, varia di regione in regione.

Tale calcolo avviene sulla base imponibile Irap che può variare di anno in anno, in base a quanto stabilito dalle manovre di governo o dal settore in cui opera il soggetto.

Vi sono, infatti, le cosiddette deduzioni che vanno a ridurre la base imponibile. Ma il calcolo dell’Irap prende in considerazione numerose variabili in base al settore di appartenenza. Il versamento degli acconti si determina con due criteri:

- il criterio “storico”: il calcolo si effettua facendo riferimento all’imposta dovuta per l’anno precedente, al netto delle detrazioni, dei crediti d’imposta e delle ritenute d’acconto, risultante dalle dichiarazioni dei redditi;

- il criterio “previsionale”: si calcola sulla base dell’imposta presumibilmente dovuta per l’anno in corso, tenendo conto dei redditi che il contribuente ipotizza di conseguire, degli oneri deducibili e detraibili sostenuti e dei crediti d’imposta spettanti.

Codice tributo 3800: cos’è

Il codice tributo 3800 è stato istituito dall’Agenzia delle Entrate per pagare il saldo dell’Irap.

Secondo quanto stabilito dalla risoluzione n.79 del 29/07/2011 dell’Agenzia delle Entrate, il credito Irap può essere trasformato a compensazione per i pagamenti futuri utilizzando il codice tributo 3800 nel Modello F24.

Con questo metodo, il contribuente non sarà tenuto a presentare la dichiarazione per il pagamento dell’imposta e non dovrà preoccuparsi di effettuare un versamento per il saldo dell’acconto. Infatti, lo stesso credito Irap andrà in compensazione anche per esercizi precedenti senza presentare la dichiarazione di pagamento.

Ma il codice tributo 3800 serve anche a pagare in forma rateale un saldo a debito, segnalando un importo da compensare, da versare a rate.

Codice tributo 3800: compilazione Modello F24

Il Codice Tributo 3800 va inserito nella compilazione del Modello F24 per il versamento dell’Irap, nella sezione Regioni. I campi da prendere in considerazione nella compilazione del modello sono principalmente cinque:

- codice regionale;

- codice tributo;

- rateazione/mese rif.;

- anno di riferimento;

- importi a debito versati.

Prima di tutto bisogna inserire nell’apposita sezione la sigla numerica della propria regione. Le sigle sono:

- Veneto: 21;

- Valle d’Aosta: 20;

- Umbria: 19;

- Trento: 18;

- Toscana: 17;

- Sicilia: 16;

- Sardegna: 15;

- Puglia: 14;

- Piemonte: 13;

- Molise 12;

- Marche: 11;

- Lombardia: 10;

- Liguria: 09;

- Lazio: 08;

- Friuli Venezia Giulia: 07;

- Emilia Romagna: 06;

- Campania: 05;

- Calabria: 04;

- Bolzano: 03;

- Basilicata: 02;

- Abruzzo: 01.

Dopo aver inserito il codice 3800 nella sezione codice tributo, si procede con la colonna relativa alla rateizzazione della somma da versare. Qui va inserito un codice composto da quattro cifre così formate:

- le prime due indicano la rata che si sta versando con quel modello (ad esempio, se si sta versando la seconda rata bisogna inserire 02, se si tratta della terza rata 03);

- le ultime due indicano il numero totale di rate previste (nel caso di un’unica soluzione di pagamento va inserito il codice 0101, altrimenti se le rate sono quattro e si sta versando la seconda rata il codice è 0204).

Infine, si inseriscono l’anno in cui avviene il pagamento e l’importo complessivo da versare.

Codice tributo 3800: esempio compilazione Modello F24

Se l’imposta da pagare è a debito, la compilazione da effettuare sarà come quella in tabella.

| Campi del modello F24 | Come compilare il campo |

| codice regione | codice della regione (vedi elenco sopra) |

| codice tributo | indicare 3800 |

| rateazione/mese rif | rata che si paga (due cifre) e numero di rate prescelto (due cifre), in caso di pagamento in unica soluzione indicare 0101 |

| anno di riferimento | anno d’imposta per cui si effettua il pagamento |

| importi a debito versati | indicare l’importo a debito |

| importi a credito compensati | non compilare |

| TOTALE E | somma degli importi a debito indicati nella Sezione Regioni |

| TOTALE F | somma degli importi a credito indicati nella Sezione Regioni, non compilare se non sono presenti importi a credito |

| SALDO (E – F) | indicare il saldo (TOTALE E – TOTALE F) |

Invece, nel caso in cui risulti un credito basterà inserire l’importo a credito nella sezione “importi a credito compensati”.

Irap: altri codici tributo

La compilazione del Modello F24 è un’operazione molto delicata che necessita di molta attenzione e conoscenza della materia fiscale.

Conoscere il codice tributo 3800 è necessario per la corretta compilazione del Modello F24. Ma oltre a questo codice ci sono anche altri codici tributo relativi ai versamenti dell’imposta regionale.

Ecco gli altri codici tributo relativi all’Irap:

- codice tributo 3800: imposta regionale sulle attività produttive saldo;

- codice tributo 3805: interessi pagamento dilazionato tributi regionali;

- codice tributo 3812: IRAP acconto prima rata;

- codice tributo 3813: IRAP acconto seconda rata o acconto in unica soluzione;

- codice tributo 3858: IRAP – versamento mensile – art. 10 bis, comma 1, dlgs. 446/97 – ( risoluzione n. 51 del 15/02/2008;

- codice tributo 3883: IRAP – utilizzo in compensazione del credito d’imposta di cui all’articolo 1,comma 21, della legge 23 Dicembre 2014, n. 190.

I codici tributo 3812 e 3813, quindi, vengono rispettivamente utilizzati per il pagamento della prima rata di acconto, che ammonta a circa il 40% della somma totale, e per il pagamento in un’unica soluzione, o il 60% rimanente in caso di rateizzazione.

Codice tributo 3800: ravvedimento operoso

Nel caso di omissioni, ritardi o irregolarità, il contribuente può regolarizzare la sua posizione attraverso il ravvedimento operoso dell’Irap. Questo procedimento consente al contribuente di pagare una sanzione ridotta rispetto a quella che l’Agenzia delle Entrate impone in casi di irregolarità.

La sanzione ordinaria prevista è pari al 30% calcolato sulle somme non versate o versate oltre la scadenza prevista. La sanzione, però, si riduce in sede di autoliquidazione in base ai giorni trascorsi dal mancato o errato pagamento.

Infatti, la sanzione ordinaria si dimezza se i versamenti vengono effettuati dal contribuente entro 90 giorni dalla scadenza (lieve ritardo). In base ai giorni di ritardo aumenta o diminuisce la sanzione da pagare. Ecco in base ai giorni di ritardo quanto si andrà a pagare:

- fino a 14 giorni: sanzione del 15% ridotta a 1/15 per giorno;

- tra 15 e 90 giorni: sanzione del 15%;

- superiori a 90 giorni: sanzione ordinaria del 30%.

Con il ravvedimento sprint, entro il 14° giorno di ritardo, si applica una sanzione pari allo 0,1% giornaliero.

Per il ravvedimento breve, entro il 30° giorno, la sanzione è pari all’1,5%, a cui si aggiunge il tasso legale che dal 01.01.2022 è pari a 1,25%.

Se il ravvedimento si effettua entro un anno, con ravvedimento lungo, la sanzione applicabile è pari al 3,75% con interessi pari 1,25%.

Il ravvedimento biennale prevede una sanzione pari al 4,29 più interessi e per il ravvedimento lunghissimo o ultra biennale la sanzione sale al 5% più interessi.

Codice tributo 3800 – Domande frequenti

Per versare il saldo Irap bisogna utilizzare il Modello F24 inserendo il codice della regione, il codice tributo 3800, il codice relativo alla rateazione e al numero di rata che si sta versando, l’anno di riferimento e l’importo da versare. Troverai tutti i dettagli all’interno della guida.

Oltre al codice tributo 3800 relativo al saldo dell’Irap, altri codici tributo Irap sono il 3805 per il versamento degli interessi relativi al pagamento dilazionato, il 3812 per l’acconto della prima rata e il codice 3813 per l’acconto seconda rata o acconto in unica soluzione.

Se risulta un credito Irap, il contribuente può utilizzarlo in compensazione orizzontale solo per importi al più pari a 5.000 euro, oppure in compensazione verticale senza limiti.