- Se non si invia entro la scadenza la dichiarazione Intrastat, per correggere la posizione si può ricorrere al ravvedimento operoso.

- La sanzione da pagare con il ravvedimento operoso varia in base ai giorni di ritardo che sono trascorsi dalla scadenza.

- Il codice tributo da utilizzare per pagare la sanzione ridotta è 8911.

Il modello Intrastat è una dichiarazione in cui vengono riportate le operazioni intracomunitarie di acquisto o vendita di beni e servizi che deve essere presentato dai titolari di Partita Iva. Se questo modello Intrastat non viene presentato entro la scadenza è possibile ricorrere all’istituto del ravvedimento operoso.

Il ravvedimento operoso è un istituto previsto dalla Legge che permette di regolarizzare la posizione fiscale e di pagare una sanzione ridotta, insieme agli interessi maturati sui giorni di ritardo del pagamento dalla scadenza fissata.

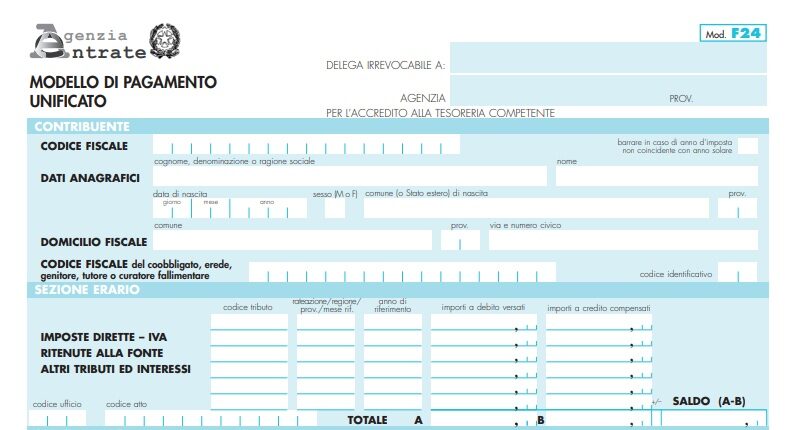

Per effettuare il ravvedimento operoso bisogna utilizzare il modello F24, che si può pagare online o rivolgendosi ad un intermediario. Ma vediamo come procedere, quale codice tributo inserire nel modello e come calcolare le sanzioni da pagare.

Indice

Cos’è il Sistema Intrastat

Il Sistema Intrastat rappresenta l’insieme delle procedure che permettono di:

- eseguire un controllo fiscale degli scambi intracomunitari di beni e di servizi;

- elaborare statistiche sullo scambio di beni da parte degli operatori nazionali con il resto della comunità europea.

Il modello Intrastat è stato introdotto con art. 50 del D.L. 331/1993 in seguito all’abolizione delle barriere all’interno dell’Unione Europea. Infatti, le Autorità degli Stati membri hanno adottato norme che disciplinano gli aspetti fiscali e statistici connessi all’acquisto e alla vendita di prodotti e servizi tra stati membri dell’UE.

Il modello deve essere presentato dai soggetti passivi Iva, indipendente dalla forma giuridica scelta, che effettuano:

- cessioni ed acquisti di beni intracomunitari;

- prestazioni di servizi da e verso operatori intracomunitari.

Quando inviare il modello Intrastat

Il modello deve essere inviato periodicamente, e la periodicità varia a seconda dell’importo totale delle operazioni intracomunitarie di acquisto e vendita di beni e servizi da comunicare. Infatti, se gli importi sono:

- inferiori a 50.000€ l’invio è su base trimestrale;

- pari o superiori a 50.000€ l’invio è su base mensile.

Bisogna inviare la dichiarazione Intrastat per via telematica:

- entro il giorno 25 del mese successivo in caso di cadenza mensile;

- entro il giorno 25 del mese successivo alla fine del trimestre in caso di cadenza trimestrale.

Quando il modello non viene inviato entro la scadenza si rischiano delle sanzioni, oppure il soggetto passivo Iva può correggere la sua posizione ricorrendo al ravvedimento operoso.

Ravvedimento operoso Intrastat: come fare

I soggetti titolari di Partita Iva tenuti a inviare il modello Intrastat che non hanno rispettato le tempistiche previste dall’Agenzia delle Dogane possono procedere ad effettuare il ravvedimento operoso, entro la presentazione della dichiarazione Iva annuale.

Infatti, in base a quanto stabilito dall’art.11 co.4 D.Lgs. 471/1997, sono sanzionabili:

- l’omessa o tardiva presentazione degli elenchi riepilogativi;

- l’incompleta, inesatta o irregolare compilazione del modello.

Invece, non sono previste sanzioni nei seguenti casi:

- correzione spontanea dei dati inesatti;

- integrazione dei dati mancanti;

- correzione dei dati inesatti e l’integrazione dei dati mancanti entro il termine di 30 giorni dalla richiesta dei competenti uffici doganali.

L’omessa presentazione Intrastat prevede una sanzione che può andare dai 500 ai 1.000 euro. Anche la presentazione tardiva entro 30 giorni dalla richiesta dell’ufficio prevede una sanzione ridotta al 50% che può andare da 250 a 500 euro.

Invece, in caso di presentazione incompleta, inesatta o irregolare dell’elenco, la sanzione va da 500 a 1.000 euro.

In caso di regolarizzazione entro 30 giorni dalla richiesta dell’ufficio o regolarizzazione spontanea dell’interessato non bisogna pagare alcuna sanzione.

Invece, in caso di regolarizzazione degli errori e omissioni dopo la constatazione da parte dell’Amministrazione il costo è di 100 euro, vale a dire 1/5 del minimo.

CALCOLATORI PARTITAIVA.IT

In ritardo con l’invio del modello Intrastat?

Ravvedimento operoso Intrastat: codice tributo

Per correggere la propria posizione, il titolare di Partita Iva deve ricorrere al ravvedimento operoso entro il limite fissato alla presentazione della dichiarazione Iva annuale.

La sanzione va calcolata e versata con il modello F24 con il codice tributo 8911.

Il ravvedimento operoso, quindi, si effettua pagando la sanzione con modello F24, indicando il codice tributo 8911 e l’anno di riferimento quello cui la violazione si riferisce, presentando l’Intrastat di riferimento.

Ravvedimento operoso Intrastat: sanzione

Il pagamento della sanzione con il ravvedimento operoso varia in base ai giorni trascorsi dalla scadenza. Infatti:

- entro i 90 giorni successivi alla scadenza del termine di presentazione dell’elenco Intrastat la sanzione è pari a 1/9 del minimo, ovvero € 55,56;

- entro il termine di presentazione della dichiarazione Iva dell’anno nel corso del quale la violazione è stata commessa la sanzione è pari a 1/8 del minimo, ovvero € 62,50;

- entro il termine di presentazione della dichiarazione Iva relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione la sanzione è pari a 1/7 del minimo, o € 71,42;

- oltre il termine di presentazione della dichiarazione relativa Iva all’anno successivo a quello nel corso del quale è stata commessa la violazione la sanzione è pari a 1/6 del minimo, ovvero € 83,33.

Tuttavia, se vi sono più violazioni può essere applicato il concorso in violazioni, regolato dall’ex art. 12 D.Lgs. n. 472/1997 che stabilisce l’applicazione della sanzione più grave maggiorata dal 25% al 200%.

Queste sanzioni si applicano ai soggetti passivi Iva che realizzano scambi commerciali con i paesi UE con volumi mensili pari o superiori ad € 750.000.

Le sanzioni applicabili nei casi di omissione o inesattezza dei dati statistici negli elenchi INTRASTAT sono stabilite dagli artt. 7 e 11 D.Lgs. 322/1989, e sono:

- da € 206 a € 2.065 per le persone fisiche;

- da € 516 a € 5.164 per enti e società.

Tali sanzioni si possono applicare una sola volta per ogni elenco Intrastat mensile inesatto o incompleto, indipendentemente dal numero di transazioni mancanti o riportate in modo errato.

Invece, in caso di contestazione, la pendenza può essere definita entro 60 giorni dalla notifica, pagando 1/3 della sanzione richiesta.

Ravvedimento operoso Intrastat – Domande frequenti

Quando non si invia entro la scadenza il modello Intrastat si rischiano delle sanzioni che vanno da 250 fino a 1.000 euro. Ma è possibile ricorrere al ravvedimento operoso per correggere la posizione fiscale in autonomia pagando una sanzione ridotta.

Si utilizza nel modello F24 il codice tributo 8911. Scopri qui come provvedere al pagamento.

Diversi soggetti sono obbligati a presentare il modello Intrastat, che riguarda gli scambi di beni e servizi con l’estero. Ecco quali sono le sanzioni in caso di mancata comunicazione.

Buongiorno,

Non ho presentato i modelli INTRASTAT per l’anno 2023. Dovrò regolare le violazioni mediante un ravvedimento per ogni trimestre o un ravvedimento vale per tutti i 4 trimestri?

Buonasera,

il ravvedimento deve essere fatto per ogni modello.

Team partitaiva.it

Per una OdV (D.Lgs. 117/2017) senza partita iva (con sola attibuzione del codice fiscale), la mancata comunicazione con invio del modello INTRA-13 prima di un acquisto fatto in Slovenia nel Luglio 2023 è sanzionabile, corretto?

In questo caso volendo regolarizzare la posizione oltre ad inviare il modello INTRA-13 tardivamente indicando l’anno di competenza 2023, devo pagare il Ravvedimento Operoso con F24 e cod. 8911, ma non riesco a definire se di importo 62,50 o 71,42 dato che una OdV dotata di solo codice fiscale non ha scadenze dichiarative. Potete aiutarmi?

Buongiorno,

il caso posto è molto complesso e avrebbe bisogno di un approfondimento con un professionista, per evitare di incorrere in errori nel trattamento della fattura, a prescindere dal ravvedimento.

Grazie per averci scritto

Salve, presentando l’intrastat adesso a gennaio 2024, che si riferisce al IV trimestre 2023, in ritardo, nel ravvedimento l’anno di riferimento da indicare sarà 2023, esatto ?

grazie in anticipo

Buongiorno,

per il ravvedimento operoso si deve indicare l’anno a cui si riferisce la violazione. In questo caso dovrebbe essere il 2024 (quando doveva essere inviata la dichiarazione). Consigliamo di consultarsi con un commercialista per analizzare il caso concreto e evitare errori.

Grazie per averci scritto

se invio il modello intrastat un giorno dopo la scadenza vengo sanzionata?

Buongiorno,

sarebbe comunque passibile di sanzione, per il ritardo.

Grazie per averci scritto

Buongiorno, in caso di inesattezza di un elenco intrastat cessioni su dati statistici (nel caso non è stata ricompresa nell’elenco una cessione di conto lavoro) il ravvedimento operoso è sempre di 1/9 su base minima di 500€? oppure in base agli artt. 7 e 11 D.Lgs. 322/1989 devo prevedere 1/9 su base minima di 516€?

Grazie mille

Buongiorno Silvia, qui trova la risposta al suo quesito: https://www.partitaiva.it/risposta/invio-tardivo-intrastat-sanzione/