- Il codice tributo 8911 si riferisce alle sanzioni pecuniarie per altre violazioni tributarie relative alle imposte sui redditi, alle imposte sostitutive, all’IRAP, e all’IVA.

- Il ravvedimento operoso si può usare in caso di errori commessi in un precedente versamento, in caso di ritardi o di dichiarazioni tardive.

- Il ravvedimento operoso è previsto se la violazione non è stata già considerata dall’Ufficio del Fisco, entro un anno dalla scadenza e se non sono state già avviate verifiche, ispezioni e attività di accertamento.

Per regolarizzare la posizione fiscale in caso di tardato, mancato o errato versamento delle imposte si utilizza il codice tributo 8911. Inserito nel modello F24, il codice 8911 si riferisce alle sanzioni pecuniarie per altre violazioni tributarie relative alle imposte sui redditi e alle imposte sostitutive all’IRAP e all’IVA.

Con il codice tributo 8911, quindi, si permette ai contribuenti, e quindi ai professionisti, di correggere le irregolarità sui pagamenti effettuati oltre la scadenza. In questa guida vedremo a cosa serve il codice tributo 8911, quando e come utilizzarlo nel modello F24.

Indice

Cosa sono le dichiarazioni integrative e tardive

I titolari di Partita Iva non presentano la dichiarazione dei redditi con il modello 730 riservato ai lavoratori dipendenti e ai pensionati. Infatti, devono utilizzare il Modello Redditi Persone Fisiche in cui sono segnalati i ricavi percepiti nel corso dell’anno di imposta precedente.

Ciò vale sia per i redditi da lavoro autonomo che necessitano di Partita Iva, e sia per i redditi di impresa oltre a tutti gli altri tipi di reddito diversi da quelli previsti dal modello 730. Nella compilazione del modello può capitare di commettere degli errori e di effettuare pagamenti sbagliati o in ritardo.

Il titolare di Partita Iva che ha commesso errori o inadempienze deve regolarizzare la posizione fiscale. In genere in queste situazioni i contribuenti possono ricorrere al ravvedimento operoso che, in presenza di determinate condizioni, permette di saldare il debito con il Fisco.

Il vantaggio del ravvedimento operoso è che permette di pagare le sanzioni in forma ridotta. Nel caso di ravvedimento della dichiarazione dei redditi bisogna fare una dovuta distinzione tra:

- dichiarazione integrativa;

- dichiarazione tardiva.

Dichiarazione integrativa

La dichiarazione integrativa permette al contribuente di apportare le dovute modifiche alla dichiarazione che è stata già presentata e di correggere gli errori.

Di conseguenza, nel caso in cui sia stato commesso uno sbaglio, è necessario presentare una dichiarazione dei redditi corretta e aggiungere il versamento:

- dell’imposta dovuta;

- degli interessi di mora;

- delle sanzioni ridotte.

I contribuenti devono presentare la dichiarazione dei redditi per persone fisiche e per le società ogni anno entro il 30 novembre.

Dichiarazione tardiva

La dichiarazione tardiva è la dichiarazione dei redditi, la dichiarazione IRAP o IVA omessa o effettuata oltre la scadenza prefissata. La dichiarazione tardiva può essere presentata dai seguenti soggetti:

- persone fisiche titolari di partita IVA;

- le società di persone, le società di capitali, gli studi professionali e le società fiduciarie, le cooperative;

- enti non commerciali;

- amministrazioni dello Stato.

Nella dichiarazione tardiva è necessario fare una distinzione in base al momento in cui si procede con il ravvedimento:

- entro 90 giorni dalla data di scadenza del termine di presentazione: la dichiarazione tardiva prevede una sanzione ve varia da 250 a 1.000 euro;

- dopo 90 giorni dalla scadenza del termine di presentazione: la dichiarazione è considerata omessa e sanzionata da parte dell’Agenzia delle Entrate.

Codice tributo 8911: cos’è e a cosa si riferisce

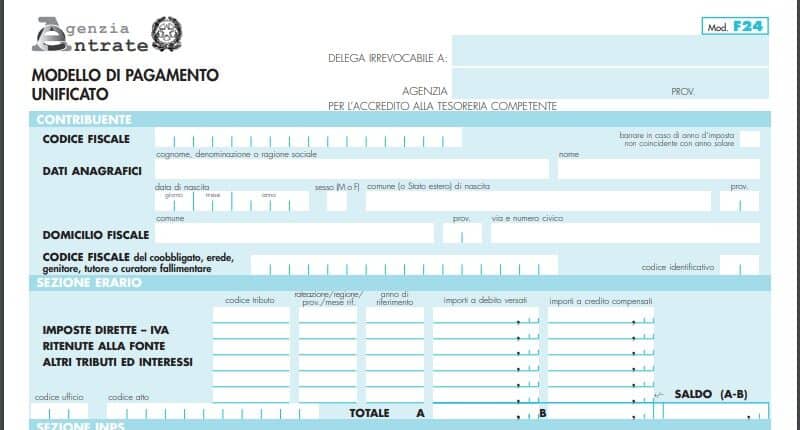

Nel momento in cui il contribuente si ritrova a dover effettuare un ravvedimento, deve provvedere al pagamento dell’imposta attraverso il modello F24, riportando il codice tributo 8911.

Questo codice si utilizza in caso di violazioni o omissioni del versamento di:

- imposta di bollo:

- IVA;

- IRAP;

- altre imposte sui redditi.

Con il modello F24 contenente il codice 8911 e altri codici tributo si effettua, quindi, il versamento non solo dell’imposta dovuta ma anche delle sanzioni previste e degli interessi.

Codice tributo 8911: compilazione modello F24

Il ravvedimento operoso si effettua mediante modello F24 in modalità telematica in tre modalità:

- dall’Agenzia delle Entrate utilizzando i servizi:

- F24 web;

- F24 online;

- canali telematici Fisconline;

- canali telematici Entratel;

- con servizi di internet banking;

- tramite intermediari finanziari abilitati.

Con il modello F24 i contribuenti effettuano versamenti di tributi e per pagare le sanzioni e gli interessi in caso di ravvedimento. Il modello si suddivide in diverse sezioni, e per effettuare il ravvedimento con il codice 8911 i campi da compilare sono:

- codice tributo: 8911;

- rateazione/regione/prov/mese rif: da non compilare;

- anno di riferimento: anno d’imposta per cui si effettua il pagamento;

- importi a debito versati: indicare l’importo a debito;

- importi a credito compensati: da non compilare;

- TOTALE A: somma degli importi a debito indicati nella Sezione Erario;

- TOTALE B: somma degli importi a credito indicati nella Sezione Erario, da non compilare se non sono presenti importi a credito;

- Saldo (A – B): indicare il saldo (TOTALE A – TOTALE B)

- codice ufficio: da non compilare;

- codice atto: da non compilare.

Per versare le somme dovute, nell’apposito campo del modello F24 bisogna riportare il “codice atto” indicato in alto a sinistra nella lettera ricevuta dall’Agenzia delle Entrate.

Ravvedimento e sanzioni

Con il ravvedimento operoso si ha diritto alla sanzione ridotta, a condizione che la violazione non sia stata già constatata e non siano iniziati accessi, ispezioni, verifiche o altre attività di accertamento.

Nel ravvedimento operoso la sanzione da calcolare in caso di infedele dichiarazione va dal 90 al 180% con un minimo di €200;

Per la presentazione della dichiarazione integrativa, la riduzione della sanzione si applica in misura minima in base al ritardo della dichiarazione:

- entro 90 giorni dalla scadenza: 1/9 del 90% delle maggiori imposte dovute;

- oltre 90 giorni ma entro 1 anno: 1/8 del 90% delle maggiori imposte dovute;

- entro 2 anni: 1/7 del 90% delle maggiori imposte dovute;

- oltre 2 anni ma entro la contestazione da parte dell’Agenzia delle Entrate: 1/6 del 90% delle maggiori imposte dovute;

- dopo la contestazione: 1/5 del 90% delle maggiori imposte dovute.

Codice tributo 8911 – Domande frequenti

Nel caso di dichiarazione tardiva o integrativa, il contribuente deve versare al Fisco una sanzione ridotta attraverso il ravvedimento operoso. Questo si effettua compilando il modello F24 e inserendo il codice tributo 8911.

Il codice tributo 8911 si utilizza per il ravvedimento operoso in caso di tardata, omessa o errata dichiarazione per le imposte IVA, IRAP, imposta di bollo e altre imposte. In questo modo il contribuente regolarizza la posizione fiscale e paga una sanzione ridotta insieme agli interessi. Ecco come funziona nel dettaglio.

Il codice tributo 8911 si inserisce nel modello F24, nella prima colonna della sezione Erario. La seconda colonna deve rimanere vuota mentre nella terza colonna si inserisce l’anno di riferimento, che corrisponde all’anno d’imposta per il quale si sta procedendo con il pagamento.

Salve,

sono in procinto di inviare una omessa dichiarazione PF riferita al 2021 che avrei dovuto presentare nel 2022. Posso utilizzare il codice 8911? Se utilizzo il codice 8911, alla voce “importi a debito versati” cosa devo inserire, precisamente? Leggo di una sanzione tra il 90 e il 120% dell’importo dovuto. C’è un modo per calcolare l’ammontare esatto della sanzione?

Grazie in anticipo

Buongiorno,

nel caso di dichiarazione omessa, l’invio oltre 90 giorni non sana l’omissione, con tutta una serie di problematiche che le consigliamo di verificare con un commercialista, prima di procedere a pagamenti e ravvedimenti.

Potrebbe essere utile consultare La sentenza della Corte costituzionale n. 46 del 17 marzo 2023, secondo la quale, sebbene il sistema fiscale possa giustificare sanzioni severe come deterrente, il giudice tributario deve avere la possibilità di ridurre la sanzione in casi specifici. Questo suggerisce che, in determinate circostanze, le sanzioni possono essere ridimensionate in base a fattori come la condotta del contribuente e la sua collaborazione con le autorità fiscali.

In ogni caso, per una valutazione precisa della tua situazione e per determinare l’importo esatto della sanzione, si suggerisce di consultare un professionista.

Grazie per averci scritto

Buongiorno,

sono lo recente ho provveduto all’invio della dichiarazione dei redditi tramite il modello pre-compilato 730. Con altrettanto ritardo rispetto la scadenza del 30 giugno 2023, ho invato la dichiarazione (investimenti su conti all’estero) tramite modello perfose fisiche.

Avendo circa 65 giorni di ritardo ho capito che devo pagare la sanzione (1,67%) utilizzando il codice tributo 8911.

Gli interessi da aggiungere alla sanzione (5% per i 65 giorni diritardo) sono da includere nello stesso codice tributo 8911 o un differente codice ?

Buongiorno,

il codice da utilizzare per gli interessi non è lo stesso del codice sanzioni. Per il calcolo del ravvedimento operoso può utilizzare il tool sul nostro sito.

Grazie per averci scritto

Sto eseguendo una dichiarazione integrativa, relativa ai redditi 2019, dove devo integrare il canone di locazione di 1199€ .

1)Sul modello PFUNICO2020 precompilato dall’agenzia delle entrate gli acconti versati col 730 risultano (quadro LC1, rigo 8 acconti versati), mentre è stato omesso di riportare il saldo di 30€ versato col 730-2020. l’ho inserito sempre al quadro LC1 al rigo 6 (eccedenze dichiarazione precedente) ho fatto bene?

2)E’ obbligatorio versare tramite F24 online proposto dal sistema? oppure posso pagare con f24 predisposto nell’app della mia banca?

Grazie

Buonasera,

può calcolare e versare in tutti i modi consentiti dalla normativa in materia. Il calcolo del sistema della agenzia delle entrate garantisce la corrispondenza alle richieste del fisco e riduce il rischio di avere successivi rilievi.

Grazie per averci scritto

Buongiorno. Qualche giorno fa mi sono accorta che la mia dichiarazione dei redditi pf 2022 è stata scartata. Ho comunque versato le imposte dovute regolarmente. Devo pagare delle sanzioni per l’invio in ritardo?

Buongiorno,

situazione da verificare con un commercialista, in ogni caso l’omissione e il ritardo di invio genera sanzioni, che è possibile ridurre con il ravvedimento operoso.

Grazie per averci scritto

Buongiorno mi sono accorto di non aver inserito un credito di imposta (quadro RU) nella dichiarazione redditi persone fisiche 2022 (imposta 2021). Procedo quindi ora a ripresentare una dichiarazione redditi integrativa corretta che si chiude a credito (non ho imposte da pagare)

Quello che chiedo: qual’è la sanzione che devo pagare per l invio di una dichiarazione integrativa e quale codice tributo deve essere utilizzato?

Buongiorno,

il codice tributo è 8911, la sanzione rileva per un cifra inferiore a 200 euro in caso di dichiarazione senza debito di imposta, la quantificazione dipende dal ritardo. Per un calcolo preciso può consultare il suo commercialista.

Grazie per averci scritto.

Buongiorno , a seguito di controlli , tempo addietro mi ero accorto di non avere presentato il modello redditi 2021×2020 e 2020×2019 poichè giovane e non essendone a conoscenza… i miei genitori non mi avevano detto nulla a riguardo… ho già provveduto a presentare i 2 modelli mancanti ad Ottobre 2022 , in quanto entrambi erano a credito , in quanto mi è stato riconosciuto il trattamento integrativo , ora mi trovo però a dover fare la precompilazione del modello redditi 2023×2022 , e la mia domanda è la seguente , posso utilizzare i crediti presenti nelle precedenti dichiarazioni?? il caf che si è occupato di farmi i 2 modelli unici arretrati , non mi ha fatto pagare nulla di multa per la dichiarazione omessa.. è corretto?? aspetto risposte , grazie mille!

Buongiorno,

la situazione è molto complessa da definire senza un approfondimento con i documenti. In linea di principio il credito non si perde (al netto della prescrizione) e può essere riportato o chiesto a rimborso, tuttavia è molto importante verificare cosa risulta negli archivi della agenzia delle entrate, per evitare future perdite di tempo.

Grazie per averci scritto

Buongiorno, ho proceduto recentemente alla correzione di un errore all’interno di un modello redditi persone fisiche 2021 (anno imposta 2020), tramite dichiarazione integrativa. Tale errore ha generato una maggiore imposta di euro 35. Procedendo dunque al ravvedimento operoso, ho pagato il relativo f24 inserendo come codice tributo per le sanzioni, il codice 8901 (non l’8911). Ho sbagliato?

Grazie in anticipo

Buongiorno,

il codice tributo 8901 è specifico per l’irpef. Nel suo caso riteniamo che abbia agito correttamente. Il codice tributo 8911 è residuale e interessa “altre imposte sui redditi” diverse dall’IRPEF.

Grazie per averci scritto