- In caso di utilizzo indebito dei crediti di imposta in Ricerca e Sviluppo, è possibile procedere con il riversamento del credito scegliendo tra diverse alternative.

- Con il riversamento spontaneo le aziende possono restituire totalmente o parzialmente i crediti compensati presentando l’istanza relativa alla comunicazione di irregolarità.

- L’Agenzia delle Entrate ha comunicato le nuove date 2024 modificando il recente provvedimento.

Il piano di Transizione 4.0 aveva introdotto il credito d’imposta Ricerca e Sviluppo per incentivare gli investimenti delle aziende nei settori R&S. Tuttavia, quando le aziende effettuano un utilizzo indebito del credito, possono ricorrere al riversamento dello stesso entro precisi termini.

Tale procedura consente all’azienda di restituire quanto dovuto per regolarizzare la propria posizione fiscale, senza dover pagare sanzioni o interessi.

Il credito d’imposta, prorogato con la Legge di Bilancio 2022 per altri dieci anni, ha l’obiettivo di offrire sostegno alla competitività delle aziende italiane, incentivandole ad investire in settori come: ricerca e sviluppo, innovazione tecnologica e design e ideazione estetica.

Tuttavia, in caso di indebita compensazione del credito d’imposta Ricerca e Sviluppo, le aziende hanno a disposizione diverse opzioni per regolarizzare la posizione fiscale. Vediamo quali sono le date da considerare per il 2024 e come funziona il riversamento del credito d’imposta.

Indice

Indebita compensazione del credito d’imposta Ricerca e Sviluppo

In caso di indebita compensazione del credito d’imposta Ricerca e Sviluppo, le imprese possono accedere a diverse opzioni per regolarizzare la loro posizione fiscale.

Le procedure disponibili sono:

- riversamento spontaneo: prevede la restituzione totale o parziale dei crediti indebitamente compensati presentando istanza entro 90 giorni dalla comunicazione di irregolarità dall’Agenzia delle Entrate;

- ravvedimento speciale: prevede la rimozione delle irregolarità entro una data specifica pagando una sanzione ridotta;

- l’adesione agevolata ai Pvc: prevede la possibilità di scaglionare il debito beneficiando della tregua fiscale;

- definizione delle liti pendenti: prevede l’invio di una domanda per usufruire di una riduzione del pagamento rispetto al valore della lite.

Ognuna di queste opzioni prevede precisi requisiti di accesso e benefici specifici, di conseguenza per individuare la procedura più adatta alle esigenze dell’azienda si devono analizzare attentamente le caratteristiche di ognuna di esse. Ma concentriamoci in questo caso sul riversamento del credito d’imposta in Ricerca e Sviluppo.

Riversamento spontaneo credito di imposta in Ricerca e Sviluppo 2025

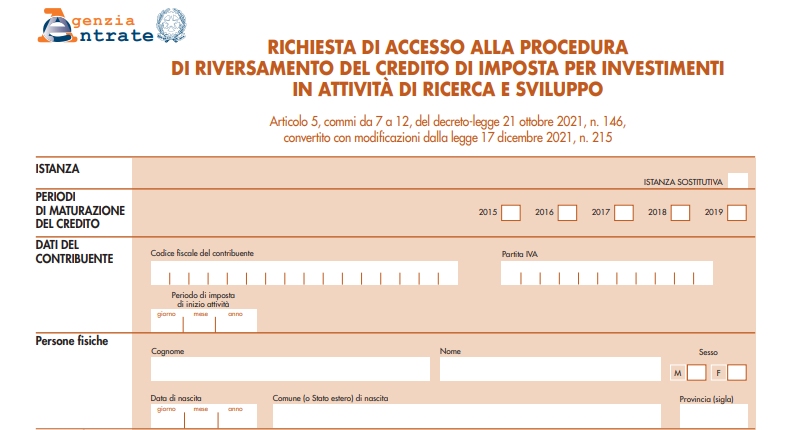

Il riversamento spontaneo è disciplinato dall’art. 5, commi 7 del decreto-legge 21 ottobre 2021, n. 146 convertito, con modificazioni, dalla legge 17 dicembre 2021, n. 215.

Questo istituto offre al contribuente e quindi all’azienda, di restituire, in tutto o in parte, i crediti R&S indebitamente compensati. Questo è possibile presentando l’istanza entro il termine di 90 giorni dalla data di ricevimento della comunicazione di irregolarità da parte dell’Agenzia delle Entrate. Questa procedura, inoltre, è caratterizzata dall’abbuono integrale delle sanzioni e degli interessi.

L’Agenzia delle Entrate con il prot. n. 169262/2024 1ha indicato le date a cui fare riferimento per l’anno in corso:

- 30 luglio 2024: ultima data per presentare la domanda di accesso alla procedura;

- 16 dicembre 2024: scadenza versamento dell’intero importo o della prima rata;

- 16 dicembre 2025: scadenza versamento della seconda rata;

- 16 dicembre 2026: scadenza versamento della terza rata.

La presentazione dell’istanza di riversamento si configura come causa di non punibilità per il delitto di indebita compensazione (prov. n. 188987/2022). Ma, per poter usufruire di tale procedura, l’azienda deve attendere che l’Agenzia delle Entrate ne convalidi la definizione.

La recente comunicazione dell’Agenzia delle Entrate ha inoltre definito il nuovo modello da utilizzare, che va a sostituire quello impiegato per il 2022. Inoltre vengono stabilite delle date specifiche per la revoca della domanda (entro il 30 giugno 2024) e per il nuovo invio (entro il 30 luglio 2024).

Chi può accedere al riversamento spontaneo

L’Agenzia delle Entrate specifica che possono beneficiare della regolarizzazione, senza irrogazione di sanzioni e applicazione di interessi, le aziende che:

- hanno realmente svolto, sostenendo i relativi costi, attività in tutto o in parte non qualificabili come attività di ricerca o sviluppo, per accedere al credito d’imposta;

- hanno applicato il comma 1-bis dell’articolo 3 del decreto, in maniera non conforme a quanto dettato dalla diposizione d’interpretazione autentica recata dall’articolo 1, comma 72, della legge 30 dicembre 2018, n. 145;

- hanno commesso errori nella quantificazione o o nell’individuare i costi ammissibili in violazione dei principi di pertinenza e congruità;

- hanno commesso errori nell’individuare la media storica di riferimento.

L’istituto del riversamento spontaneo è rivolto ai soggetti che intendono riversare il credito maturato in uno o più periodi di imposta a decorrere da quello successivo a quello in corso al 31 dicembre 2014 e fino a quello in corso al 31 dicembre 2019, e utilizzato indebitamente in compensazione alla data del 22 ottobre 2021.

Sono ammesse alla procedura le seguenti casistiche:

- le attività in toto o in parte non qualificabili come attività di ricerca e sviluppo ammissibili nell’eccezione rilevante ai fini del credito d’imposta;

- gli errori nella quantificazione o nell’individuazione delle spese ammissibili in violazione dei principi di pertinenza, congruità e nella determinazione della media storica di riferimento.

Invece, non è possibile accedere alla procedura se il credito d’imposta in compensazione è il risultato di condotte fraudolente, di fattispecie oggettivamente o soggettivamente simulate.

Riversamento credito di imposta in Ricerca e Sviluppo: la procedura

Per poter accedere al riversamento spontaneo del credito di imposta in Ricerca e Sviluppo, le imprese devono presentare all’Agenzia delle Entrate la richiesta di accesso alla procedura mediante apposito modello, recentemente aggiornato per il 2025.

Il modello dovrà essere inoltrato esclusivamente in modalità telematica entro le scadenze che vedremo di seguito. Il pagamento può essere effettuato in un’unica soluzione o suddividendo l’importo in tre rate annuali.

Una volta fatta la richiesta all’Agenzia, l’impresa deve provvedere al versamento dell’importo della regolarizzazione, tramite modello F24 Elide, entro le scadenze stabilite. Per effettuare il pagamento bisogna utilizzare i codici tributo approvati con risoluzione n. 34 del 5 luglio. Tuttavia, non è ammessa la compensazione di cui all’art. 17 del decreto legislativo n. 241 del 1997.

I codici tributo da utilizzare sono i seguenti:

- codice tributo 8170: “Riversamento spontaneo del credito d’imposta per attività di ricerca e sviluppo – articolo 5, commi da 7 a 12, del decreto-legge 21 ottobre 2021, n. 146, UNICA SOLUZIONE”;

- codice tributo 8171: “Riversamento spontaneo del credito d’imposta per attività di ricerca e sviluppo – articolo 5, commi da 7 a 12, del decreto-legge 21 ottobre 2021, n. 146, PRIMA RATA”;

- codice tributo 8172: “Riversamento spontaneo del credito d’imposta per attività di ricerca e sviluppo – articolo 5, commi da 7 a 12, del decreto-legge 21 ottobre 2021, n. 146, SECONDA RATA”;

- codice tributo 8173: “Riversamento spontaneo del credito d’imposta per attività di ricerca e sviluppo – articolo 5, commi da 7 a 12, del decreto-legge 21 ottobre 2021, n. 146, TERZA RATA”.

La procedura è completata nel momento in cui il contribuente ha versato l’intero importo dovuto e quindi, in caso di rateazione, con il pagamento dell’ultima rata.

Compilazione del modello di richiesta

Per procedere con la richiesta, le aziende che presentano tutti i requisiti previsti per accedere alla procedura di riversamento spontaneo, devono presentare l’apposita istanza all’Agenzia delle Entrate.

Tale istanza è rappresentata dal modello aggiornato “Richiesta di accesso alla procedura di riversamento del credito di imposta per investimenti in attività di ricerca e sviluppo”. Il modello è disponibile gratuitamente sul sito ufficiale dell’Agenzia delle Entrate nell’apposita sezione dedicata.

All’interno della richiesta bisogna specificare il periodo o i periodi d’imposta in cui è stato maturato il credito, gli importi da restituire e ulteriori dati ed elementi relativi alle attività e alle spese ammissibili.

Riversamento credito di imposta in Ricerca e Sviluppo: le scadenze

Secondo le scadenze stabilite, è possibile aderire fino al 30 luglio 2024, con il versamento della prima (o unica) rata entro il 16 dicembre 2024, della seconda entro il 16 dicembre 2025 e della terza entro il 16 dicembre 2026.

Il pagamento può quindi avvenire in un’unica soluzione o in tre rate annuali di pari importo, con applicazione degli interessi al tasso legale (1,25%) rispettando le scadenze viste prima.

Riversamento credito di imposta in Ricerca e Sviluppo – Domande frequenti

È possibile riversare il credito di imposta Ricerca e Sviluppo presentando apposita istanza all’Agenzia delle Entrate entro il 30 luglio 2024 e procedere con il pagamento di quanto dovuto entro il 16 dicembre 2024 o suddividendo in rate tre annuali a partire da questa data.

Le scadenze da ricordare sono: 30 luglio 2024 per la presentazione dell’istanza, 16 dicembre 2024 per il pagamento in un’unica soluzione o della prima rata, 16 dicembre 2025 per la seconda rata e 16 dicembre 2026 per la terza rata.

Non è possibile ricorrere al riversamento del credito di imposta Ricerca e Sviluppo in caso di condotte fraudolente, simulazioni o false rappresentazioni basate sull’utilizzo di documenti falsi o di fatture per operazioni inesistenti.

- Prot. n.169262/2024, Agenzia delle Entrate, agenziaentrate.gov.it ↩︎

Ilenia Albanese

Esperta di finanza personale e lavoro digitale