Vivid Money amplia la propria offerta con le nuove Strategie di Interesse, un’opzione pensata per aziende e professionisti che vogliono diversificare i propri investimenti. Grazie a una partnership con BlackRock (uno dei più grandi gestori patrimoniali nel mondo), la fintech tedesca propone una funzione che può aiutare ad ottenere un rendimento variabile fino al 6% annuo, senza rinunciare alla semplicità nella gestione del portafoglio.

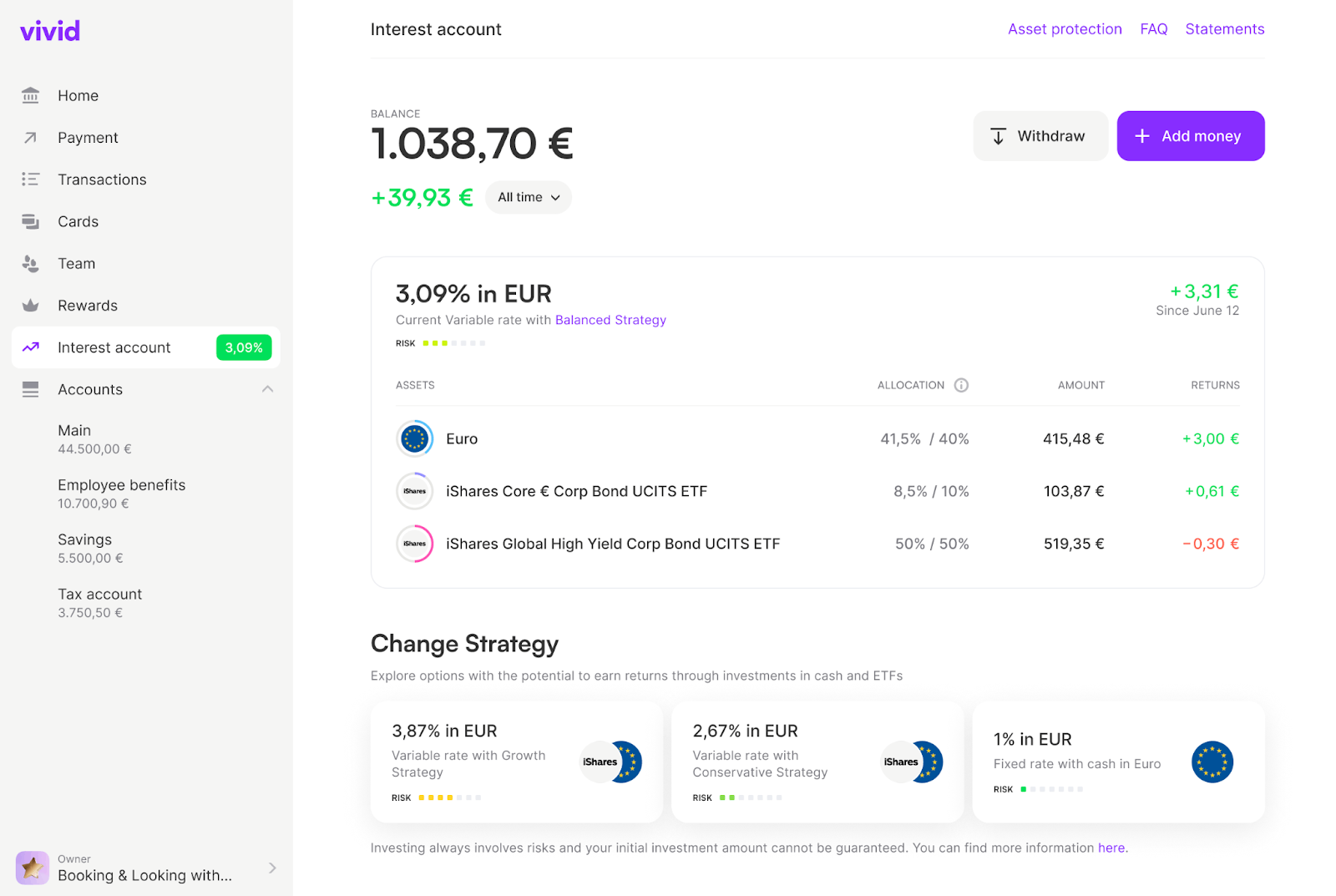

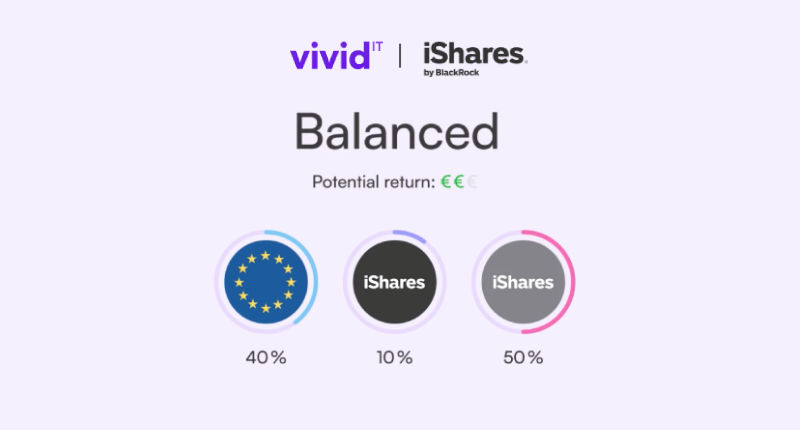

Con le Strategie di Interesse, chi apre un conto Vivid Business può scegliere di depositare i propri fondi nel Conto Interessi e investirli di ETF obbligazionari iShares (società di BlackRock) secondo una strategia dinamica, bilanciata o prudente.

- Conto interessi 4%

- Carta di debito business gratis con cashback fino al 10%

- Prenoti viaggi business dal conto con 30% cashback

Come funziona

Il funzionamento è semplice. Dopo il deposito i fondi vengono investiti in una combinazione di ETF obbligazionari e liquidità. I fondi selezionati contengono obbligazioni aziendali di vari settori, con rating di qualità rilasciati da agenzie come S&P, Moody’s e Fitch, mentre la parte investita in liquidità continua a generare un rendimento fisso (al momento è il 3% annuo).

Ogni strategia (Conservative, Balanced o Growth) ha una composizione di ETF diversa a seconda del livello di rischio-rendimento atteso che propone. Gli ETF scelti sono emessi in euro, quindi senza rischi di cambio cambio.

Accanto al nome del conto, nel menu, si può attivare la modalità Strategia per iniziare, oppure si può tornare alla modalità Tasso fisso (3% annuo) in qualsiasi momento, senza perdere eventuali promozioni attive.

La gestione delle Strategie di Interesse avviene interamente dal Conto Interessi. Nella schermata principale è possibile monitorare i guadagni complessivi, sia sulle somme investite sia su quelle ferme in liquidità.

Dopo aver selezionato una strategia i dettagli mostrano il rendimento totale della strategia e quello di ciascuna attività, aggiornato ogni giorno. Anche le attività vendute in precedenza continuano a mostrare il rendimento ottenuto fino alla data di vendita.

Rendimenti e costi

Il tasso d’interesse variabile viene calcolato partendo dai rendimenti attesi di ogni attività, ponderati in base al peso nel portafoglio, e al netto della commissione annua, che dipende dal piano Vivid sottoscritto.

Commissioni per piani Freelancer

| Piano | Commissione annua |

| Standard | 1,50% |

| Prime | 0,50% |

| Pro | 0,40% |

| Pro + | 0,30% |

Commissione per piani Business

| Piano | Commissione annua |

| Free Start | 1,50% |

| Basic | 1,00% |

| Pro | 0,50% |

| Enterprise | 0,30% |

| Enterprise+ | 0,20% |

Esempio

Con un piano Basic (che prevede una commissione dell’1%) e una strategia bilanciata, i fondi vengono allocati così:

- 40% in liquidità a tasso fisso del 2,83%;

- 10% nell’iShares Core € Corp Bond UCITS ETF con rendimento variabile al 3%;

- 50% nell’iShares Global High Yield Corp Bond UCITS ETF, che offre un 5,9%.

Il calcolo del tasso di interesse atteso è quindi:

Y = (0,4*0,0283 + 0,1*0,03 + 0,5*0,059) – 0,01 = 0,03382 (≈ 3,4%).

Ribilanciamenti di portafoglio

Se il valore di una delle attività cresce o diminuisce in modo significativo rispetto alla composizione iniziale, Vivid Money invia una notifica all’utente per invitarlo a valutare le azioni da farsi. Nessun ribilanciamento avviene in automatico: serve un intervento manuale per riportare il portafoglio in equilibrio, quindi è il cliente a scegliere se e quando procedere.

Il ribilanciamento segue una logica chiara. Durante i depositi si rafforzano gli strumenti sottopesati; durante i prelievi, si riducono prima quelli sovrappesati. L’obiettivo rimane sempre mantenere la composizione originaria e proteggere il profilo di rischio scelto.

Supponiamo di investire 10.000 € in una strategia bilanciata: 40% liquidità, 10% ETF a basso rischio, 50% ETF ad alto rendimento. Se l’ETF ad alto rendimento cresce del 20%, l’allocazione cambia aumentando il peso dello strumento. A quel punto, il sistema suggerisce di vendere parte dell’ETF cresciuto e reinvestire negli strumenti rimasti indietro per ristabilendo la proporzione corretta.

In caso di prelievo o deposito prima del ribilanciamento, Vivid Money applica la stessa logica: ridurre o rafforzare gli strumenti in modo da riportare il portafoglio verso la distribuzione prevista.

Jacopo Curletto

Giornalista e content manager